Реферат: Разработка стратегии фирмы на основе анализа и оценки эффективности ее хозяйственной деятельности

Реферат: Разработка стратегии фирмы на основе анализа и оценки эффективности ее хозяйственной деятельности

1.8.2 АНАЛИЗ РЕНТАБЕЛЬНОСТИ

Анализ прибыли показал, что данный показатель хозяйственной деятельности предприятия и издержки производства изменяются непропорционально объему реализованной продукции, так как часть расходов является постоянной.

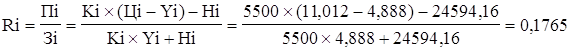

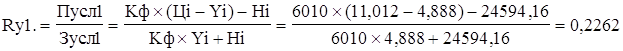

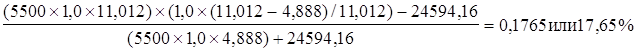

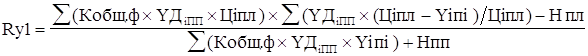

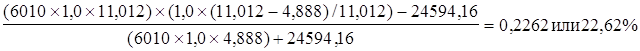

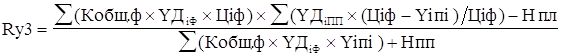

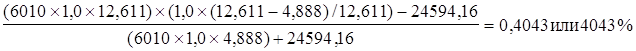

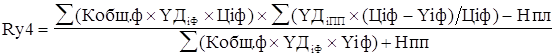

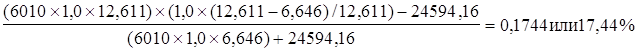

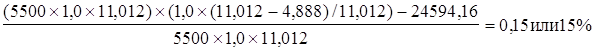

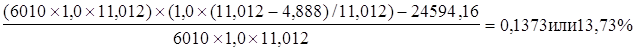

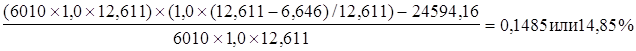

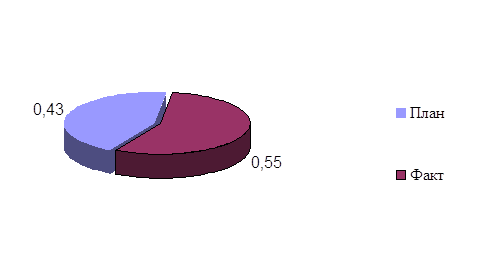

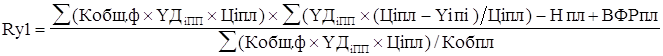

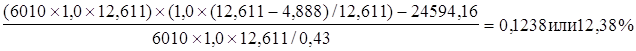

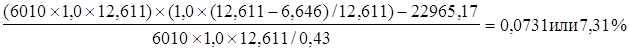

Поэтому в маржинальном анализе расчет влияния факторов на изменение уровня рентабельности продукции производится по следующей модели:

![]()

По данным таблицы 36 проведем факторный анализ рентабельности по выработанным изделиям

или

17,65%

или

17,65%

или

22,62%

или

22,62%

или

40,43%

или

40,43%

или

73,33%

или

73,33%

или

20,48%

или

20,48%

Полученные данные показывают, что фактический уровень рентабельности в целом выше планового на ΔR = (20,48 – 17,65) = +2,83% В том числе за счет изменения:

-количества реализованной продукции (22,62-17,65) = +4,97%;

-цена реализации (40,43-22,62) = +17,81%;

-удельных переменных затрат (73,33- 40,43) = +32,9%;

-суммы постоянных затрат (20,48-73,33) = -52,85%.

Итого: (+4,97) +(+17,81) +(+32,9) +(-52,85) = +2,83%

Полученные данные показывают, что в целом уровень рентабельности неплохой, однако его занижают постоянные затраты.

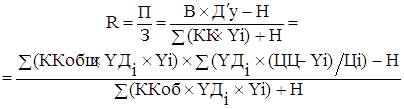

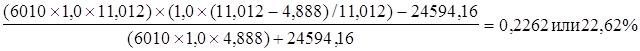

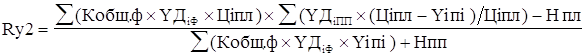

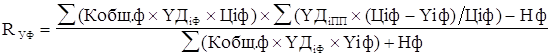

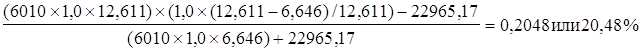

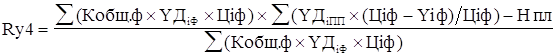

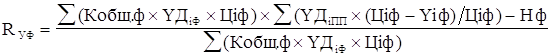

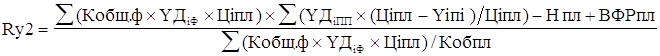

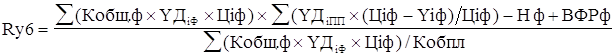

Для анализа рентабельности издержек вцелом по предприятию используется следующая факторная модель:

Расчет издержек по реализации продукции проведем в таблице 38

Таблица 38

Издержки по реализации продукции

| Показатели | Расчет | Сумма, тыс. руб. |

| По плану | 5500 * 4,888 + 24594,16 = | 51478,16 |

| При фактическом объёме продаж, но при плановой структуре и уровне переменных и постоянных затрат | 5500 * 4,888 * 1,092 + 24594,16 = | 53951,48 |

| При фактическом объёме и структуре продаж, но плановом уровне переменных и постоянных затрат | 6010 * 4,888 + 24594,16 = | 53971,04 |

| Фактически при плановой сумме постоянных затрат | 6010 * 6,646 +24594,16 = | 64536,65 |

| Фактически | 6010 * 6,646 + 22965,17 = | 62907,63 |

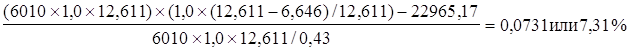

Последовательно заменяя плановый уровень каждого факторного показателя на фактический и сравнивая результат расчета до и после замены каждого фактора, можно определить, как изменился уровень рентабельности за счет объема реализованной продукции (Кобщ), ее структуры (Удi), отпускных цен (Ц), удельных переменных расходов (У) и суммы постоянных затрат (Н).

=

=

=

=

=

=

=

=

=

=

=

=

Таблица 39

Результаты факторного анализа рентабельности

| Фактор | Расчет влияния | Изменение, %, (+ -) |

| Общий объём продаж | 22,62 – 17,64 | + 4,98 |

| Структура продаж | 22,62 – 22,62 | 0,00 |

| Цены на продукцию | 40,43 – 22,62 | + 17,81 |

|

Себестоимость продукции В том числе: |

20,48 – 40,43 | - 19,95 |

| Переменные затраты | 17,44 – 40,43 | - 22,99 |

| Постоянные затраты | 20,48 – 17,44 | + 3,04 |

| Итого: | 20,48 – 17,64 | + 2,84 |

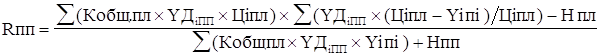

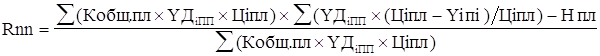

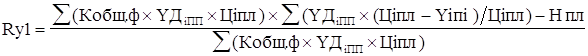

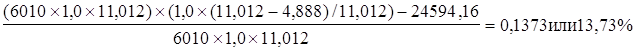

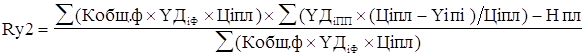

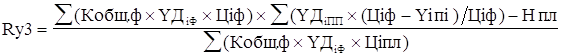

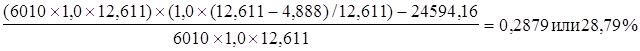

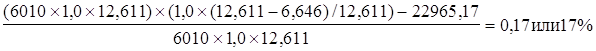

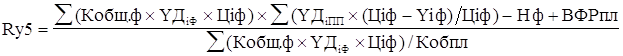

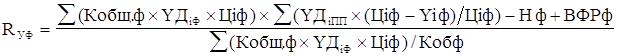

Аналогичным образом проведем анализ рентабельности продаж:

=

=

=

=

=

=

=

=

=

=

=

=

Рентабельность продаж (оборота) в целом возросла на: (17 - 15) =+2 %, в том числе за счет изменения:

- общего объема продаж (13,73 - 15,00) = -1,27%

- структуры продаж (13,73 - 13,73) = 0,00 %

- цен на продукцию (28,79 - 13,73) = +15,06%

- удельных переменных затрат (14,85 - 28,79) = -13,94%

- постоянных затрат (17,00 - 14,85) =-2,15%

Итого: (-1,27) + (0,00) + (+15,06) + (-13,94) + (+2,15) = +2,00%

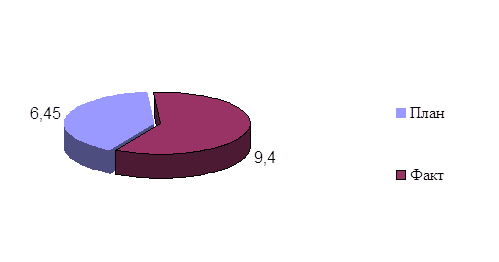

Анализ рентабельности совокупного капитала проводится по следующей факторной модели:

![]()

Где БП - балансовая сумма прибыли

KL - среднегодовая сумма капитала

В - выручка от реализации продукции

Коб. - коэффициент оборачиваемости капитала (отношение выручки к средне годовой сумме капитала)

ВФР - внереализацонные финансовые результаты (в нашем анализе хозяйственной деятельности не учитываем, так как данный показатель ранее в расчетах не принимался, данные по ВФР отсутствуют)

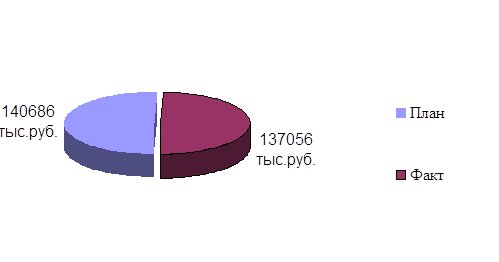

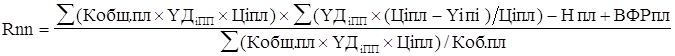

Коб составляет:

| Показатели | План 2001 г. | Факт 2001 г. |

| Среднегодовая сумма капитала (KL), тыс. руб. | 140686 | 137056 |

| Выручка от реализации продукции (В) | 60566 | 75795 |

|

Коэффициент оборачиваемости (КОБ) |

0,43 | 0,55 |

| Прибыль (П) | 9084,9 | 12885,15 |

|

Рентабельность капитала (RKL) |

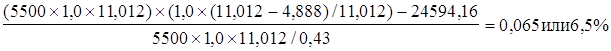

6,45 | 9,40 |

Рис.33 Среднегодовая сумма капитала

Рис.34 Коэффициент оборачиваемости

Рис.35 Рентабельность капитала

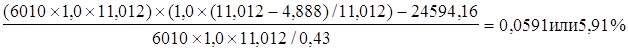

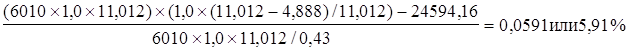

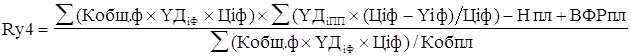

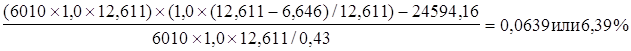

=

=

=

=

=

=

=

=

В целом фактический уровень рентабельности инвестированного капитала выше планового на (9,35 - 6,5) = +2,85% В том числе за счет изменения:

- объема продаж (5,91 - 6,5) = -0,59%

- структуры продаж (5,91 - 5,91) = 0,00 %

- цен реализации (12,38 - 5,91) = +6,47%

- переменных затрат (6,39 - 12,38) = -5,99%

- постоянных затрат (7,31 - 6,39) = +0,92%

- внереализационных финансовых результатах (7,31 - 7,31) = 0,00 %

- коэффициента оборачиваемости капитала (9,35 - 7,31) = +2,04%

Итого: (-0,59) + (+0,00) + (+6,47) + (-5,99)+ (+0,92)+ (0,00) + (+2,04)= +2,85%

Преимущество проведенной методики анализа показателей рентабельности состоит в том, что при ее использовании учитывается взаимосвязь элементов модели, в частности объема продаж, издержек и прибыли. Это обеспечивает более точное определение влияния факторов и как следствие более высокий уровень планирования и прогнозирования финансовых результатов.

1.8.2 ВЫВОДЫ И ПРЕДЛОЖЕНИЯ ПО ПРИБЫЛИ И РЕНТАБЕЛЬНОСТИ

1. После расчета прибыли с помощью цепной подстановки общее изменение прибыли составило +3796,64тыс.руб. Это произошло за счет: количества реализованной продукции (+3123,24), цены реализации (+9609,99), удельных переменных затрат(-10565,58), суммы постоянных затрат (+1628,99).

2. Анализ прибыли показал, что издержки производства изменяются непропорционально объему реализованной продукции, так как часть расходов является постоянной.

3. Факторный анализ рентабельности по выработанным изделиям показал, что в целом уровень рентабельности неплохой, однако его занижают постоянные затраты.

4. Рентабельность продаж (оборота) в целом возросла на 2 %, в том числе за счет изменения: общего объема продаж (-1,27%), цен на продукцию (+15,06%), удельных переменных затрат (-13,94%), постоянных затрат (-2,15%)

5. Фактический уровень рентабельности инвестированного капитала выше планового на 2,85%. Это произошло за счет: объема продаж (-0,59%), цен реализации продукции (+6,47%), переменных затрат (-5,99%), постоянных затрат (+0,92%), коэффициента оборачиваемости капитала (+2,04%).

6. В связи с этим можно подложить следующие меры увеличения суммы прибыли и рентабельности: увеличение объема реализации продукции, снижение себестоимости продукции, повышение качества товарной продукции, реализация продукции на более выгодных рынках сбыта.

1.9. ОБЩИЕ ВЫВОДЫ ПО АНАЛИЗУ ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ.

И так, проанализировав работу по ОАО АЭМЗ, мы пришли к заключению, что в работе предприятия наблюдаются как положительные, так и отрицательные стороны.

Положительными факторами являются:

1. План производства продукции перевыполнен на 25725т.руб. Опережение темпов прироста реализации продукции по сравнению с производством товарной продукции свидетельствует о сокращении остатков готовой продукции на складах. Таким образом, основной прирост продукции достигнут в результате роста объема переработки сырья и ассортиментных сдвигов.

2. Из анализа видно, что увеличился объем производства востребованной продукции, о чем свидетельствует спрос на рынке.

3. Сверхплановый выпуск продукции произошел за счет роста фондоотдачи, что составило в процентном отношении 120,97%. Увеличение фондоотдачи произошло за счет увеличения объема производства продукции и сокращения среднегодовой стоимости основных производственных фондов.

4. Предприятие имеет резервы по численности всех категорий работников. План по общей численности выполнен на 89,89%, по ППП на 91,10%.

5. Абсолютная экономия численности всех работающих составила 130 человек: по ППП – 105, по непромышленному персоналу 25 человек. Таким образом, наблюдается и абсолютная и относительная экономия по численности ППП.

6. Фактическая среднегодовая выработка одного работающего выше плановой на 16,98т.руб

7. Прибыль на одного работающего увеличилась на 3,44тыс.рублей за счет повышения рентабельности продаж, оборачиваемости капитала, но этот показатель снизился из-за уменьшения капиталовооруженности.

8. На предприятии имеется небольшой излишек фонда заработной платы равный 464672 рубля. Это позволит предприятию пустить его на премию, а также на материальную поддержку работникам.

9. Рентабельность продаж (оборота) в целом возросла на 2.

10. Фактический уровень рентабельности инвестированного капитала выше планового на 2,85%. Это произошло за счет: объема продаж (-0,59%), цен реализации продукции (+6,47%), переменных затрат (-5,99%), постоянных затрат (+0,92%), коэффициента оборачиваемости капитала (+2,04%).

Отрицательными факторами являются:

1. В наличии и структуре ОФ произошли существенные изменения: стоимость основных фондов уменьшилась на 2,54%, стоимость промышленно-производственных фондов уменьшилась на 2,58%, уменьшилась доля ППОФ в общей сумме ОФ на 0,04%, удельный вес активной части ППОФ уменьшился на 0,5%

2. Активная часть основных фондов к концу года снизилась на 5,08% от всей стоимости основных фондов. Следовательно, основные фонды в значительной степени износились.

3. Среднегодовая численность ППП сократилась на 18 человек. Количество рабочих дней сократилось на 80 дней. Количество часов отработанных за год одним рабочим сократилось на 167,33 часа. Средняя продолжительность рабочего дня сократилась на 0,13часа. Годовой фонд рабочего времени сократился на 220,55человекочасов.

4. Прибыль на одного промышленно-производственного работающего в отчетном году снизилась за счет уменьшения отработанных дней одним рабочим, снижения продолжительности рабочего дня и удельного веса рабочих, при этом увеличились непроизводительные затраты рабочего времени и ухудшилась структура производства.

5. Изменение чистой прибыли на рубль зарплаты в значительной степени снизилось за счет среднегодового заработка одного работника предприятия, удельного веса рабочих в общей численности персонала, количества отработанных дней одним рабочим за год, а так же средней продолжительности рабочего дня.

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19