Реферат: Применяемые Финансовые Информационные Системы (ФИС)

Реферат: Применяемые Финансовые Информационные Системы (ФИС)

Таким образом, даже если данные, записанные на карточке, и окажутся продублированными (как с МК), ее использование невозможно без знания этого уникального кода. При отправке карточек производителем в адрес банка, выпускающего карточки в обращение, pin-коды генерируются банком отдельно. Пока код не будет "присвоен" карточке, ее невозможно использовать. Как только Optimum Card выпущена и на ней записаны данные, доступ к ним защищается персональным идентификационным номером. При несанкционированной попытке использования карточка блокируется, как и в случае, если личный пароль набирается неправильно трижды. Если же владельцу карточки не хватает суммы, хранящейся на карточке, он может при помощи банкомата или в отделениях банка вложить недостающие средства в безналичной форме, таким образом освобождая себя от проблем с хранением больших сумм наличности.

Вся информация о покупках заносится в память кассового терминала, при этом остатки на карточке обновляются. По окончании операционного дня магазина по модемной связи проводки по сделкам пересылаются в банк, где происходит обработка и с банковского счета владельца Optimum Card деньги переводятся на счета магазинов.

В ближайшие годы следует ожидать не просто объединения локальных систем, а объединения, связанного с межбанковской унификацией

Процедуры изъятия карточек и других технологических этапов работы системы, и на основе этого создания системы национальной и международной систем карточек.

Система телекоммуникационного взаимодействия клиента с банком (Клиент-Банк) позволяет сократить число визитов клиента в банк и облегчить ведение бухгалтерии обоим участникам. Система обеспечивает подготовку клиентом платежных документов различного вида, "пачкование" их при необходимости и пересылку в банк, а также получение из банка выписок по счету и реестров платежей. Система Клиент-Банк в банке связана с блоком операционно-учетных работ, который обеспечивает прохождение платежей и формирование необходимой выходной документации.

Платежные документы и запросы в банк формируются клиентом банка в АРМ бухгалтера. Далее эти документы подписываются электронной подписью главным бухгалтером и директором учреждения и передаются в банк на АРМ коммуникаций, который оборудован специальным компьютером. Обычно это либо коммуникационный сервер, к которому подключаются модемы, либо хост-машина. Положительным моментом здесь является то, что хост-машина может работать круглосуточно и сообщения могут приниматься даже ночью. Последнее важно для нашей страны, имеющей много часовых поясов. Недостаток же заключается в том, что реально поручения будут выполнены или утром при наличии режима реального времени для обработки, или, что более вероятно, вечером, когда будет завершаться операционный день. Таким образом, реально оборот денежных средств предприятия ускоряется незначительно.

В функции АРМ коммуникаций входят контроль доступа к серверу, идентификация абонента, формирование сеансового ключа, поддержка сеанса, ведение системного журнала, ведение базы данных ключей клиентов. АРМ осуществляет связь с внешней средой и обеспечивает автоматическую пересылку сообщений между банком и клиентом, банком и клиринговыми центрами, банком и другим банком, банком и РКЦ, банком и его филиалами, банком и обменными пунктами.

Подсистема Банк реализует выход в систему SWIFT, обеспечивает ввод и контроль, корректировку, хранение и выборку платежных поручений, заявлений на аккредитив, объявлений на взнос наличными, заявлений на чековую книжку, отказ от акцепта и др. На введенные документы подсистема формирует реестр и может подготавливать пакет документов к отправке в банк. Для обеспечения безопасности подсистема ведет системный журнал, в котором фиксируются параметры сеанса, осуществляет разграничение доступа пользователя к данным и определяет его права. Передаваемая информация кодируется при подготовке файла внутренней программой и далее внешней программой, например, по алгоритму Data Encryption Standard (DES), разработанному фирмой IBM. Ключи кодировки хранятся в банке. Юридическая полноценность документа обеспечивается электронной подписью (ЭП) в соответствии с алгоритмом RSA (стандарт ISO 8731). К декабрю 1992 г. Федеральным агентством правительственной связи и информации (ФАПСИ) была закончена совместная разработка комплекса по организации криптографической защиты и контроля подлинности информации ProCarry Mail Special (PMS), который содержит модули криптографической системы MAGPRO, имеющие функции ЭП и обеспечивающие защиту и контроль подлинности информации в сети и на винчестере. В настоящее время оно распространяет и второй комплексный продукт - ВЕРБА. В июне 1992 г. Сбербанк внедрил сеть ИН-ФОТЕКС, имеющую электронную подпись. В том же году фирма "Диасофт" разработала свой алгоритм ЭП. В настоящее время алгоритм ЭП используется де-факто, хотя относительно законодательства электронный документ не имеет юридической силы.

АРМ коммуникаций принимает платежные документы, осуществляет их распознавание и передачу в блок операционно-учетных работ, где после проверки санкционированное™ доступа и определения номера операциониста, курирующего данного клиента, производится дешифровка сообщения с применением алгоритма ЭП. Для этого операционист использует специальную дискету, без которой расшифровка невозможна. Просмотрев поступившие документы, операционист отправляет их на исполнение либо не исполняет, проставляя причину отказа, и впоследствии отправляет обратно клиенту. В некоторых случаях операционист может переслать документы в АРМ руководителя для принятия решения. По результатам дня операционист высылает клиентам выписки о состоянии лицевых счетов и реестры выполненных проводок. Полученные документы распечатываются с подписями лиц, подписавших документ, в подсистеме

Клиент с пометкой об исполнении или с мотивировкой отказа. После выполнения проводок документы архивируются и делаются недоступными для любой корректировки.

Появившиеся в последнее время смарт-карты позволяют обеспечить высокий уровень безопасности доступа как в подсистеме Клиент, так и в подсистеме Банк. Смарт-карты предусматривают возможность многофункционального применения, в частности могут выступать в роли так называемых карт доступа.

Изменения традиционной банковской технологии взаимодействия с клиентом влекут за собой необходимость решения проблем, которые обусловлены особенностями телекоммуникационной среды и сетевой технологии.

Общество всемирных банковских коммуникаций - Sosiety for Worldwide Interbank Financial Telecommunication (S.W.I.F.T.) было основано группой из 250 банков Европы и Северной Америки в 1973 г. С 9 мая 1977 г., когда система начала функционировать, и до сегодняшнего дня число финансовых учреждений, пользующихся услугами этой организации, превзошло 3700 из 75 стран-членов и 92 стран-участников. Число транзакций, пересылаемых этими учреждениями, составляет почти 2 млн ежесуточно и более 400 млн в год. Объем транзакций при односторонней передаче составляет 325 байт, а при двухсторонней - 650 байт. Высокая интенсивность обменов снижает их стоимость настолько, что она оказывается ниже стоимости аналогичных передач по телексу и телеграфу. Время же доставки сообщения по SWIFT составляет около 20 мин, но его можно сократить до 1-5 мин за дополнительную плату, что перекрывает показатели обычных каналов связи. Так, аналогичная передача по телеграфу занимает около 90 мин.

Вступление в SWIFT предполагает заключение контракта пользователя, национальных органов с Сообществом (в Украине и в СНГ это СОВАМ-ТЕЛЕПОРТ).

SWIFT обеспечивает: единый язык и единую технологию организации обработки информации; надежность передачи и обработки данных и их защиту; быструю передачу сообщений; сокращение ошибок и, следовательно, потерь; надежный дистанционный контакт между клиентами; сокращение операционных расходов. В большой степени эти преимущества связаны с использованием стандартных сообщений.

Система SWIFT осуществляет: телеграфные переводы клиентов и банков; передачу извещений о получении переводов; обмен валюты; запросы и извещения о займах и вкладах; долгосрочные займы и вклады; платежи процентов; подтверждение дебета или кредита; выписки со счета. Это позволяет сократить применение бумажной технологии и перейти к электронному обмену данными (ЭОД) в финансово-кредитной системе. Если изначально планировалось обслуживание только банков, то вскоре система стала доступна и другим учреждениям (брокерским, дилерским, клиринговым конторам и др.).

Все платежные документы поступают в систему в стандартизированном формате, что позволяет автоматизировать обработку данных и исключить возможность различного понимания смысла сообщений отправителем и получателем. Фиксация выполненных транзакций дает возможность полного контроля (аудита) всех проходящих распоряжений и ежедневного автоматизированного формирования отчетов по ним. Передача сообщения и его контроль осуществляются автоматически (в режиме on-line не дольше 20 с).

Многоуровневая комбинация физических, технических и организационных методов защиты обеспечивает сохранность и секретность передаваемых сведений. Поручения клиентов и формируемая отчетность могут использоваться для оценки состояния счетов и платежей. Применение стандартов банковской документации, ее унификация исключили расхождения в оформлении документов различными пользователями.

В настоящее время выделено семь категорий сообщений, включающих более 70 их типов. Макет сообщения представляет собой пронумерованную совокупность обязательных и необязательных полей. Обязательные поля содержат информацию, необходимую для правильной обработки транзакции. Дополнительная информация располагается в опционных кодах. При круглосуточной работе 20 % сделок SWIFT осуществляет без вмешательства операторов. В случае поступления в SWIFT некачественной информации, которая не соответствует категориям, группам и типам установленных сообщений, может применяться экспертная система, осуществляющая идентификацию сообщения, - ARTRANS (Telex Reader). Она извлекает из неструктурированных сообщений информацию на естественном языке, касающуюся переводов средств между банками и клиентами, действуя по типу демонов.

Система может переводить документы из одной формы в другую, пересчитывать стоимость. Она состоит из очистителя сообщений (выявление неточностей и описок); анализатора текста (ядро); интерпретатора сообщений (проверка номеров счетов, адресов, подбор формы платежа) и формализатора содержания транзакции в SWIFT.

Сообщения кодируются в соответствии с разработанным стандартом для различных их типов. Поступившие в операционный центр сообщения проверяются на правильность формата документа, срока и адреса отправителя и получателя, а также статуса устройства - источника сообщения. В зашифрованном виде сообщения передаются в региональный процессор страны, где расположен банк-получатель, а оттуда - в банк-получатель. Срок хранения протоколов передачи составляет 14 дней.

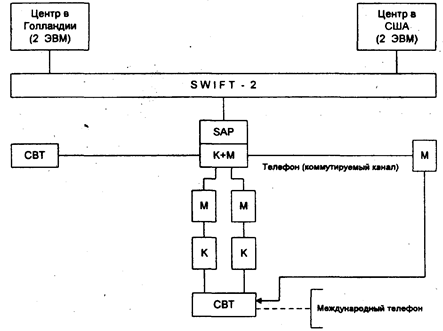

Для ввода в SWIFT-2 используется (рис. 5.9) Computer Bank Terminal (CBT), который снабжен линиями международной телефонной связи, криптографическим оборудованием (К) ENCRIPTOR (STEN) и модемом (М) (рекомендуется MOTOROLLA-CODEX). По линиям телефонной связи информация поступает на точку доступа в SWIFT - SWIFT Access Point (SAP) или в региональную администрацию - Regional ADministration (RAD). SAP представляет собой автономный заэкрани-рованный машинный зал, оборудованный в соответствии с требованиями SWIFT. Он снабжен таким же криптографическим оборудованием и модемным оборудованием, как и у пользователя. Таким образом, SWIFT начинает нести ответственность только с момента поступления информации с модема, установленного в SAP (RAD) на оборудование, юридически принадлежащее SWIFT.

Вся система SWIFT управляется одной из четырех ЭВМ, установленных в Голландии (две) и в США (две). Остальные три машины используются в «горячем» резерве. Россия имеет четыре канала (два через Германию и два через Бельгию), хотя достаточно одного. Три оставшихся также находятся в «горячем» резерве. В настоящее время система переводится в модернизированную схему SWIFT-2, оборудованную спайс-процессора-ми, которые состоят из проблемно-ориентированных и независимых модулей, обеспечивающих скорость передачи информации 9600 бод. Срок хранения информации увеличивается до четырех месяцев. При этом для SWIFT-2 поддерживается Протокол Х.400, в котором предусмотрено выполнение Протокола Х.25. Планируется создание межбанковской системы передачи файлов (Interbank File Transfer), которая станет платформой, поддерживающей стандарт EPI.

Сформулируем основные потребности банков к интерфейсу со SWIFT:

• мультисистемность коммуникационного сервера;

• легкость интеграции и расширения системы;

• полное соответствие последним стандартам SWIFT;

• независимость от компьютерного оборудования. Для прояснения ситуации на рынке следует сказать о трех основных его тенденциях.

Во-первых, банки всегда хотят уменьшить затраты и повысить эффективность своей работы. Один из способов достижения этой цели - объединение систем в региональные узлы. Например, банки, имеющие в своих филиалах ST-200, заменяют их одним интерфейсом в центральном отделении. (Это особенно эффективно для украинских банков, имеющих небольшое число валютных платежей. Они могут организовать групповое подключение к SWIFT.)

Рис. 12. Структура сети SWIFT-2

Во-вторых, это ориентация банков на открытые компьютерные системы, работающие под управлением операционной системы UNIX, что позволяет, естественно, объединять в единые вычислительные комплексы оборудование различных производителей. Это устраняет зависимость от одного поставщика и позволяет отслеживать все новации компьютерного мира в целях обеспечения конкурентоспособности своей компьютерной системы.

Третье направление - интеграция различных офисных программ и компьютерных систем. Время передачи данных между компьютерами на магнитных лентах и дискетах давно прошло. Сейчас данные передаются в режиме реального времени, что позволяет каждому компьютеру, включенному в этот процесс, стать частью единой системы. Как видно из сказанного выше, потребность безболезненного объединения существующей банковской системы и интерфейса с сетью SWIFT становится самым важным аргументом выбора.

Все больше .пользователей разрабатывают распределенные системы, базирующиеся на локальных компьютерных сетях, таких, как Ethernet и TokenRing. Для этих целей единственным полностью открытым интерфейсом является система TIP/SWIFT, разработанная компанией Telematic Information System (AG) (Швейцария).

Многие банки во всем мире объявили о переходе на UNIX. При этом основной проблемой является стыковка современных банковских программ на основе реляционных баз данных с системами межбанковских расчетов.

Программа MERVA/370, разработанная германским отделением IBM во Франкфурте, базируется на компьютерах IBM/370 и предназначена в основном для банков, которые исконно ориентированы на продукцию фирмы IBM и не спешат заменять оборудование 70-х гг. MERVA/2, разработанная под операционную систему OS/2, должна была стать альтернативной, опираясь на оборудование ST-200, используемое в качестве коммуникационного проце9сорадля больших ЭВМ. Однако этот проект не был развернут из-за нежелания партнеров IBM по банковским программам разрывать свои контракты с компанией SWIFT Terminal Service (STS). Новейшая третья версия пакета MERVA/2 была объявлена к продаже с конца ноября 1993 г. Она представляет собой универсальную межбанковскую телекоммуникационную систему, которая осуществляет не только интерфейс с сетью SWIFT, но и является инструментом для подготовки и обработки сообщений, а также обеспечивает связь с банками, не состоящими в SWIFT, посредством телекс-сети. MERVA имеет достаточно высокий потолок сообщений — более 1200 в час, удобный интерфейс пользователя и гибкую внутреннюю архитектуру. Ее легко переконфигурировать под конкретные потребности пользователя. С помощью MERVA/2 банк получает возможность подключать к SWIFT свои филиалы, расположенные в любой точке мира, например, через головной офис, при этом физическое подключение к SWIFT достаточно иметь только головному банку. При необходимости MERVA/2 может быть подключена к банковской системе на базе компьютеров AS/400, RS/6000 (имеются стандартные интерфейсы) или любой другой. В состав системы входит интерфейс прикладного программирования, который позволяет объединить MERVA/2 с произвольной банковской системой. Одной из новых возможностей пакета является поддержка стандарта USE (User Security Enhancement) (1994г.). Именно на системе MERVA/2 в начале сентября 1993г. были проведены первые сеансы с использованием стандарта USE, который поддерживает технологию автоматического обмена ключами между банками и ограничивает доступ к системе с помощью карточек. Также следует отметить возможность внедрения системы клиринговых расчетов при помощи компонента, обеспечивающего поддержку системы PREMIUM, разработанной SWIFT. В мире комплексы MERVA установлены в более чем 15% банков - членов SWIFT, однако на долю интерфейсов MERVA приходится около 50% сообщений, проходящих через сеть SWIFT. В качестве аппаратной базы используется одиночный компьютер IBM PS/2 либо локальная сеть Ethernet или TokenRing с компьютерами PS/2.

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13