Реферат: Прикладная математика

Реферат: Прикладная математика

Математическое ожидание этой с.в., т.е. ![]() есть средний выигрыш Первого.

Пусть

есть средний выигрыш Первого.

Пусть ![]() есть дисперсия этой с.в.

Естественно назвать среднее квадратическое отклонение с.в.

есть дисперсия этой с.в.

Естественно назвать среднее квадратическое отклонение с.в. ![]() , т.е.

, т.е. ![]() риском для Первого при игре со стратегиями

риском для Первого при игре со стратегиями ![]() . Поскольку выигрыш Первого

есть проигрыш для Второго, то

. Поскольку выигрыш Первого

есть проигрыш для Второго, то ![]() есть

случайный проигрыш Второго и

есть

случайный проигрыш Второго и ![]() вполне

естественно можно назвать риском игры с такими стратегиями и для Второго.

вполне

естественно можно назвать риском игры с такими стратегиями и для Второго.

Предположим сначала, что игроки озабочены

только максимизацией среднего дохода за партию игры – обычная цель в таких

играх. Тогда игроки будут играть со своими оптимальными стратегиями:  –

Первый игрок и

–

Первый игрок и  – Второй.

– Второй.

Математическое ожидание

с. в. ![]() называется ценой игры, обозначим

ее

называется ценой игры, обозначим

ее ![]() .

.

Но что же назвать риском всей игры?

Вычислим дисперсию выигрыша Первого при оптимальных стратегиях игроков.

.

.

Так как ![]() , а

через

, а

через ![]() сумма обозначена

сумма обозначена ![]() .

.

Заметим,

что в сумме ![]() можно оставить лишь те

слагаемые, у которых

можно оставить лишь те

слагаемые, у которых ![]()

Заметим теперь, что если Первый играет со стратегией ![]() , а Второй отвечает

, а Второй отвечает ![]() -й чистой стратегией, то

выигрыш первого есть с.в. с рядом распределения:

-й чистой стратегией, то

выигрыш первого есть с.в. с рядом распределения:

|

|

|

… |

|

… |

|

||||

|

|

… |

|

… |

|

|

Теперь можно сделать следующий вывод:

Чуть-чуть отойдя от своей оптимальной стратегии (смотрите ниже Пример) и таким образом почти не уменьшив свой выигрыш, Первый может значительно уменьшить свой риск. При этом уменьшается и риск Второго, что отвечает и его интересам.

Чисто математически можно сказать, что в описанной ситуации риск выигрыша Первого не зависит от его стратегии непрерывно.

Рассмотрим подробно

пример матричной игры с матрицей ![]() . Как

известно, общий случай в окрестности оптимальных стратегий игроков сводится к

анализу такой игры.

. Как

известно, общий случай в окрестности оптимальных стратегий игроков сводится к

анализу такой игры.

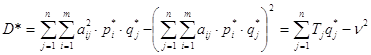

Пример. Пусть матрица игры есть ![]() . Графическое решение этой

игры показано на рисунке 1.

. Графическое решение этой

игры показано на рисунке 1. ![]()

|

|||

|

|||

Цена игры ![]() ,

оптимальные стратегии игроков есть

,

оптимальные стратегии игроков есть ![]() ,

, ![]() . Дисперсия выигрыша Первого

при оптимальных стратегиях

. Дисперсия выигрыша Первого

при оптимальных стратегиях ![]() , т. е.

риск игры равен примерно 1. Далее вычисления дают

, т. е.

риск игры равен примерно 1. Далее вычисления дают ![]() ,

,

![]() ;

; ![]() ,

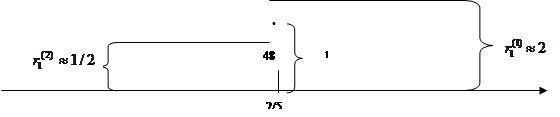

,![]() Примерная,

но достаточно точная зависимость риска Первого в малой окрестности его оптимальной

стратегии показана на рис. 2.

Примерная,

но достаточно точная зависимость риска Первого в малой окрестности его оптимальной

стратегии показана на рис. 2.

|

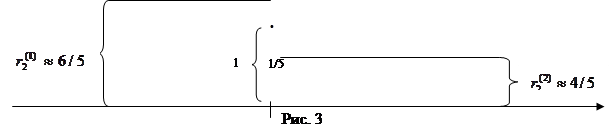

Аналогичное верно и в отношении Второго. Кратко

повторим. Примерная, но достаточно точная зависимость риска Второго в малой

окрестности его оптимальной стратегии показана на рис. 3. Как видно из рис. 3

при отходе второго от своей оптимальной стратегии вправо, т. е. при увеличении

вероятности у выбора им 1-й строки Первый начинает отвечать 2-й чистой

стратегией и риск Второго скачком уменьшается до ![]() ,

а при отходе второго от своей оптимальной стратегии влево Первый переходит на

свою 1-ю чистую стратегию и риск Второго скачком увеличивается до

,

а при отходе второго от своей оптимальной стратегии влево Первый переходит на

свою 1-ю чистую стратегию и риск Второго скачком увеличивается до ![]()

Пусть ![]() . Эту

величину и можно назвать риском всей игры. Однако играть с таким риском можно

лишь при согласии обеих сторон. Для анализируемой игры

. Эту

величину и можно назвать риском всей игры. Однако играть с таким риском можно

лишь при согласии обеих сторон. Для анализируемой игры ![]() и игроки для достижения

такого риска должны играть так: Первый играет со своей оптимальной стратегией

и игроки для достижения

такого риска должны играть так: Первый играет со своей оптимальной стратегией ![]() 3,5), а Второй должен использовать

2-ю чистую стратегию.

3,5), а Второй должен использовать

2-ю чистую стратегию.

§12. Анализ доходности и риска финансовых операций

Финансовой называется операция, начальное и конечное состояния которой имеют денежную оценку и цель проведения которой заключается в максимизации дохода - разности между конечной и начальной оценками.

Почти всегда финансовые операции проводятся в условиях неопределенности и потому их результат невозможно предсказать заранее. Поэтому финансовые операции рискованны, т.е. при их проведении возможны как прибыль так и убыток (или не очень большая прибыль по сравнению с той, на что надеялись проводившие эту операцию).

Как оценить операцию с точки зрения ее доходности и риска?

Существует несколько разных способов. Наиболее распространенным является представление дохода операции как случайной величины и оценка риска операции как среднего квадратического отклонения этого случайного дохода.

Рассмотрим какую-нибудь операцию, доход которой есть

случайная величина Q. Средний ожидаемый доход `Q - это

математическое ожидание с.в. Q: ![]() , где pi

есть вероятность получить доход qi. А среднее квадратическое

отклонение (СКО)

, где pi

есть вероятность получить доход qi. А среднее квадратическое

отклонение (СКО) ![]() - это мера

разбросанности возможных значений дохода вокруг среднего ожидаемого дохода.

Вполне разумно считать s количественной мерой риска операции и обозначить r.

Напомним, что дисперсия

- это мера

разбросанности возможных значений дохода вокруг среднего ожидаемого дохода.

Вполне разумно считать s количественной мерой риска операции и обозначить r.

Напомним, что дисперсия

|

Рассмотрим четыре операции Q1, Q2, Q3, Q,4. Найдем средние ожидаемые доходы `Qi и риски ri операций.

Ряды распределения, средние ожидаемые доходы и риски:

|

Q1 |

: | 5 | 2 | 8 | 4 |

`Q1 = 29/6 »4.81 |

r1 » 1.77 |

| 1/2 | 1/6 | 1/6 | 1/6 | ||||

|

Q2 |

: | 2 | 3 | 4 | 12 |

`Q2 = 25/6 »4.16 |

r2 » 3.57 |

| 1/2 | 1/6 | 1/6 | 1/6 | ||||

|

Q3 |

: | 8 | 5 | 3 | 10 |

`Q3 = 7 |

r3 » 2.30 |

| 1/2 | 1/6 | 1/6 | 1/6 | ||||

|

Q4 |

: | 1 | 4 | 2 | 8 |

`Q4 = 17/6 »2.81 |

r4 » 2.54 |

| 1/2 | 1/6 | 1/6 | 1/6 |

Напомним, как находить `Q и r.

`Q1 =å qipi = 5*1/2+2*1/6+8*1/6+4*1/6=29/6

j

![]() r1

= M [Q21 ] - (Q1)2; M [Q21]

= 25*1/2+4*1/6+64*1/6+16*1/6=159/6;

r1

= M [Q21 ] - (Q1)2; M [Q21]

= 25*1/2+4*1/6+64*1/6+16*1/6=159/6;

Q21 = 841/36; D [Q1]

= (159*6-841)/36 = 113/36; ![]()

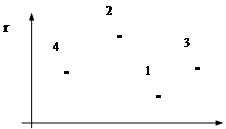

Нанесем средние ожидаемые доходы `Q и риски r на плоскость - доход откладываем по горизонтали, а риски по

вертикали (см. рис.):

Нанесем средние ожидаемые доходы `Q и риски r на плоскость - доход откладываем по горизонтали, а риски по

вертикали (см. рис.):

|

Точка, не доминируемая никакой другой называется оптимальной по Парето, а множество всех таких точек называется множеством оптимальности по Парето. Легко видеть, что если из рассмотренных операций надо выбирать лучшую, то ее обязательно надо выбрать из операций, оптимальных по Парето.

Для нахождения лучшей операции иногда применяют подходящую взвешивающую формулу, которая для пар (`Q, r) дает одно число, по которому и определяют лучшую операцию. Например, пусть взвешивающая формула есть j (Q)= 2×Q - r . Тогда получаем:

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10