|

|

|||

|

|||

3.4. Проектирование тарифных ставок и страховых премий в личном страховании

Данный раздел посвящен определению тарифных ставок и страховых премий по смешанному страхованию. Даны следующие условия:

| Базовые | данные |

| 1. Возраст страхователя | 19 |

| 2. Срок страхования, годы | 6 |

| 3. Нагрузка абсолютная, руб. | 2,86 |

| 4. Расходы на проведение предупредительных мероприятий, % | 2,14 |

| 5. Ставка дохода, % годовых | 19 |

| 6. Прибыль страховщика, % | 2,64 |

| 7. Годичная нетто-ставка по страхованию от несчастных случаев, руб. | 0,039 |

| 8. Страховая сумма, руб. | 50 240 |

| Проектируемые | данные |

| 1. Срок страхования, годы | 3 |

| 2. Ставка дохода, % годовых | 35 |

| 3. Увеличение страховой суммы, % | 8 |

Рассчитываем единовременную тарифную нетто-ставку на дожитие по формуле (Ix+n*Vn)/Ix*CC:

95352*0,352/96171*50240=17 533,877 (р)

Годичная нетто-ставка рассчитывается по формуле Тединн/Крас, где Тединн -единовременная тарифная ставка, /Крас – коэффициент расчетный, который находим по формуле (Ix+1*V1+Ix+2*V2....Ix+n*Vn)/Ix:

(96064*0,840+95945*0,706+95814*0,593+95671*0,499+95517*0,419+95352*0,352)/96171=3,396

Таким образом, годичная тарифная нетто-ставка на дожитие:

17 533,877/3,396=5 163,097(р)

Рассчитываем единовременную тарифную нетто-ставку на случай смерти по формуле (dx*V1+dx+1*V2....dx+n-1*Vn)/Ix*CC:

(107*0,840+119*0,706+131*0,593+143*0,499+154*0,419+165*0,352)/96 171*50240=232,751 (р)

Годичную тарифную нетто-ставку на случай смерти находим по вышеприведенной формуле с расчетным коэффициентом 3,396:

232,751/3,396=68,537 (р)

Тарифная нетто-ставка по смешанному страхованию – сумма нетто-ставок по страхованию на дожитие, на случай смерти и от несчастных случаев:

5 163,097+68,537+0,039=5 231,673 (р)

Страховую премию рассчитываем по формуле Тбр*Пс, где Тбр – брутто-ставка, Пс (СС\100) – объемный показатель страхования. Определяем Тбр по формуле 100*Тн/(100-Н), где Тн – нетто-ставка на 100 руб. страховой суммы, Н – нагрузка, представляющая собой сумму нагрузки относительной, расходов на проведение предупредительных мероприятий и прибыль страховщика. Находим Тн на 100 руб. страховой суммы:

5 231,673*100/50240=10,413 (р)

Тбр=100*10,413/(100-2,86-2,14-2,64)=11,3 (р)

Страховая премия:

11,3*50240/100=5 677,12 (р)

Проектные расчеты.

Страховая сумма:

50240*108/100=54259,2 (р)

Единовременная тарифная ставка на дожитие:

95814*0,406/96171*54259,2=21 947,459 (р)

Годичная тарифная ставка на дожитие:

Крас=(96064*0,741+95945*0,549+95814*0,406)/96171=1,692

Тн=21 947,459/1,692=12 971,311(р)

Единовременная тарифная ставка на случай смерти:

(107*0,741+119*0,549+131*0,406)/96171*54259,2=111,600 (р)

Годичная тарифная ставка на случай смерти:

111,600/1,692=65,957 (р)

Тарифная нетто-ставка по смешанному страхованию:

12 971,311+65,957+0,039=13 037,307 (р)

Страховая премия.

Находим Тн на 100 руб. страховой суммы:

13 037,307*100/54259,2 =24,028 (р)

Тбр=100*24,028/(100-2,86-2,14-2,64)=26 (р)

Страховая премия:

26*54259,2/100=14 107,392 (р)

Таким образом, вышеприведенные подсчеты подтвердили, что в смешанном страховании договор тем дороже, чем короче срок страхования, т.к. в этом случае до окончания срока договора доживет большее количество людей, чем при более длинном сроке. В этом случае тарифная ставка выше, так как страховой фонд страховщика будет иметь меньшее увеличение за счет процентов годового дохода, чем в течение более длительного срока.

Стоимость договора также определяется возрастом страхователя - более молодой страхователь заключает более дорогой договор, так как вероятность дожития высока, а смертности низка.

Данная курсовая работа рассматривает теоретические и практические вопросы и проблемы страхования финансовых рисков, касающиеся преимущественно Российской Федерации.

В первой главе рассматриваются теоретические положения по страхованию финансовых рисков. Под финансовыми рисками понимаются кредитные, коммерческие, риски биржевых операций и риск неправомерного применения финансовых санкций государственными налоговыми инспекциями. Отдельное внимание уделяется теории малоразвитых видов страхования – финансовых инвестиций, гарантий, облигаций.

Во второй главе сделан обзор рынка страхования финансовых рисков за последние несколько лет; на основе подсчетов построены графики, показывающие темпы развития данной отрасли страхования. Анализ тенденций в этой области показывает, что страхование финансовых рисков в России является более сложной для понимания, чем в развитых странах. Оно находится в начальной стадии своего развития и не соответствует растущим объективным потребностям, которые в то же время остаются практически мало осознанными. До сих пор весьма остро стоит вопрос со страхованием кредитов; работа освещает проблемы, связанные с принятием законопроекта по данному виду страхования. Неэффективным оказывается и государственное регулирование в этой сфере. В основном оно ограничивается лишь функциями выдачи лицензий. Другими словами, как институциональный сегмент всего национального рынка страховых услуг государство не играет значительной роли.

Несовершенен и сам российский рынок страховых услуг, но его структура постепенно меняется, хотя и медленно. И тем не менее с профессиональной точки зрения российские страховщики заметно уступают зарубежным. Их конкурентоспособность по сравнению с западным страховым бизнесом невысока, прежде всего, из-за финансовой слабости.

К числу характеристик, ставших к 2000 году типичными для данного рынка, в первую очередь можно отнести неустойчивость в динамике развития. Одновременно данная тенденция сопровождается диверсификацией структуры страхования в отраслевом и функциональном аспектах.

Работа также рассматривает вопросы страхования в сфере внешнеэкономической деятельности реформирующейся России. Показано, что страхование операций по импорту в Россию в настоящее время в значительной мере контролируется иностранными страховыми компаниями, что объясняется невысоким уровнем реноме и конкурентоспособности российских как экспортеров, так и импортеров, а также страховых компаний, завоеванием существенной части оптово-розничных операций по зарубежным товарам и услугам частным иностранным капиталом. Помимо этого иностранные инвестиционные проекты в России страхуются инвесторами в обязательном порядке у своих государственных страховых компаний типа ОПИК.

Работа описывает процедуру хеджирования и взаимоотношения его участников на внебиржевом, биржевом рынках. Рассматриваются преимущества и недостатки основных инструментов хеджирования.

В проекте произведена оценка использования систем возмещения - предельной ответственности и по фактическим результатам, осуществлено их сравнение и сделан вывод о большей надежности первой и, следственно, большей финансовой устойчивости страховщика, использующего данную систему, в условиях переходной экономики.

Третью главу открывает рассмотрение страхование финансовых рисков в экономически развитых странах. Такой подход обеспечивает и возможную адаптацию зарубежного опыта. Например, в странах Запада на более высокой ступени развития находятся самоорганизация страхового дела, его отраслевая диверсификация, практика активного не столько контроля, сколько содействия со стороны государства.

В данной главе автор попытался выявить способы решения ряда наиболее важных проблем. Ранее указывалось, что российский рынок страхования финансовых рисков является слабым и несоответствующим потребностям трансформируемой страны. Это подтверждается невысокой его долей в российском ВВП. По своим объемам он уступает, например, банковскому сектору страны и всем остальным основным сегментам «деловой инфраструктуры.

Нами предложены некоторые практические мероприятия, которые могут способствовать развитию страхования финансовых рисков в РФ:

принятие законов и других нормативных актов в области страхования;

контроль уполномоченными государственными органами за соблюдением участниками страхового рынка законов и других нормативных актов;

регулирование финансовой устойчивости страховщиков и обеспечение выполнения ими обязательств перед потребителями страховых услуг;

контроль за уплатой субъектами страхового рынка налогов и сборов;

наложение санкции на участников страхового рынка, не выполняющих установленные требования.

увеличение уставного капитала страховых организаций как минимум до 30 млн руб. к середине 2007 года. При этом у специализированных перестраховщиков уставный капитал должен быть в 4 раза выше этой базовой величины;

переход компаний на МСФО;

сбор информации и проведение независимого анализа данных о состоянии рынка страхования органами надзора;

расширение полномочий надзорного органа по аккредитации профессиональных участников страхового рынка, не подлежащих лицензированию, и установлению квалификационных требований к руководителям и сотрудникам компаний - профессиональным участникам рынка;

для развития региональных СК создание пулов крупнейших и платежеспособных региональных страховых компаний и московских компаний, представленных в данном регионе своими филиалами.

Как и во многих секторах рыночной инфраструктуры эта отрасль страхования характеризуется высокой концентрацией в руках немногих страховых компаний. Концентрация страхового бизнеса происходит и в территориальном разрезе. Гипертрофированное сосредоточение в Москве - наиболее характерная черта российского рынка страховых услуг.

Вместе с тем появились признаки постепенного разукрупнения территориального размещения страхового бизнеса. Наряду с филиалами московских страховых компаний и подконтрольными им фирмами в ряде деловых центров России появились местные страховые компании. Однако, несмотря на указанные процессы по объемам бизнеса стабильно лидирует Москва.

Автор отмечает, что в секторе внешнеэкономических услуг перестрахование совершается, прежде всего, по настоянию российских клиентов практически только у зарубежных корпораций. Подобная практика - ничто иное, как легализованная утечка капитала, объемы которого из-за отсутствия данных, не поддаются определению. С другой стороны, недопустимо законодательно ограничивать деятельность иностранных страховщиков в России, тем самым создавая тепличные условия для отечественных компаний.

Анализ динамики, структуры и особенностей российского страхового рынка финансовых рисков сделать вывод о высокой степени необходимости его государственного регулирования. Экономика России на переходном этапе не обладает достаточными возможностями для того, чтобы отечественные страховщики и страхователи в России в деловом взаимодействии друг с другом обеспечивали формирование и развитие данной отрасли страхования. Ранее уже указывалось, что она по степени своей развитости не адекватна общественной потребности в такого рода услугах. С другой стороны, чрезмерное вмешательство государство может остановить развитие некоторых видов страхования, например, нового вида, присущего России, страхования финансовых рисков дольщиков.

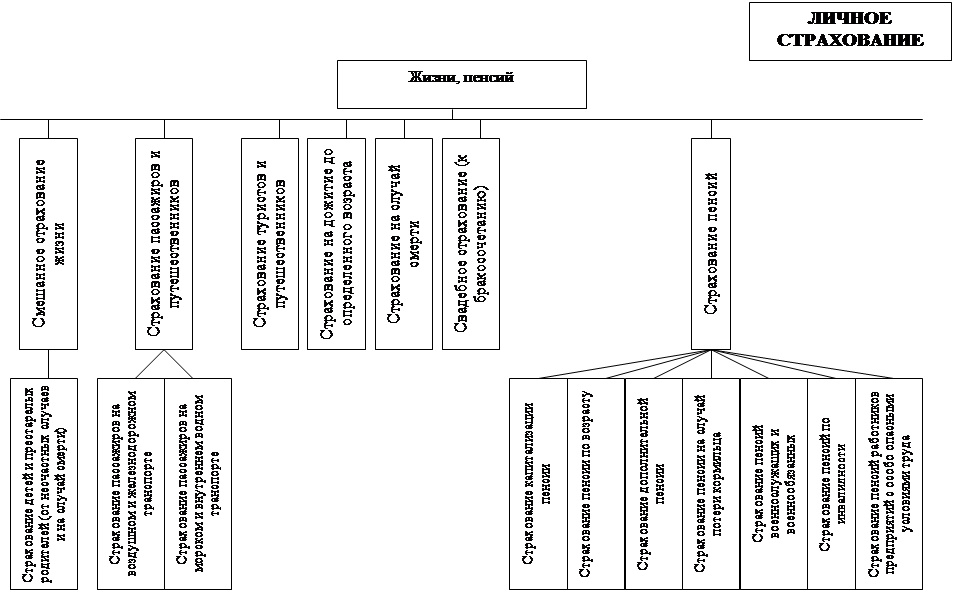

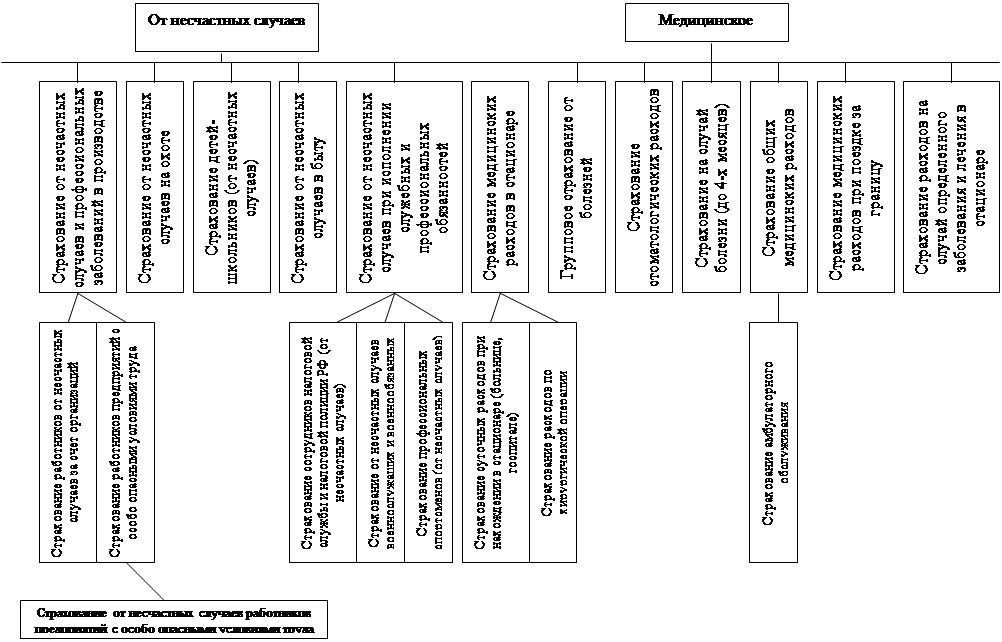

В работе предлагаются разработанные схемы-классификации страхования финансовых рисков и личного страхования. Производится проектирование тарифных ставок и страховых премий в личном страховании, на основе которых проводится анализ и делается вывод о том, что в смешанном страховании договор тем дороже, чем короче срок страхования. В этом случае тарифная ставка выше, так как страховой фонд страховщика будет иметь меньшее увеличение за счет процентов годового дохода, чем в течение более длительного срока.

Стоимость договора также определяется возрастом страхователя - более молодой страхователь заключает более дорогой договор, так как вероятность дожития высока, а смертности низка.

Список литературы

1. Гвозденко А.А. Основы страхования : Учебник.– М.: Финансы и статистика, 2000.–304с.

2. Гвозденко А.А. Финансово-экономические методы страхования: Учебник.–М.: Финансы и статистика, 2000.–184с.: ил.

3. Зубец А.Н. Маркетинговые исследования страхового рынка.–М.: центр экономики и маркетинга, 2001.–224с.

4. Закон Российской Федерации "Об организации страхового дела в Российской Федерации" от 27.11.92. №4015-1 (ред. от 27.10.99).

5. Основы страховой деятельности: Учебник/Отв. ред. проф. Т.А. Федорова–М.: Издательство БЕК, 2001.–768 с.

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9